中国物流信息中心 文韬

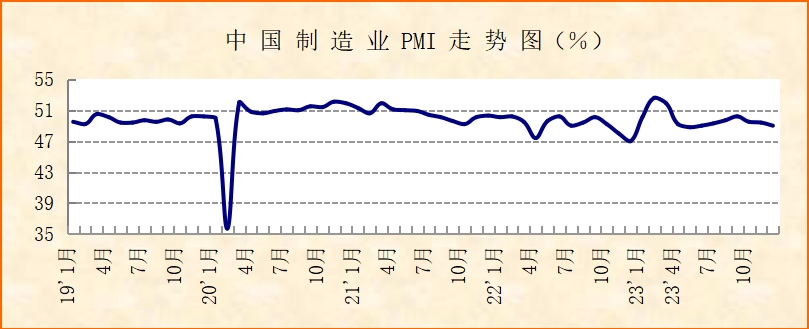

中国物流与采购联合会、国家统计局服务业调查中心发布的2023年12月份中国制造业采购经理指数(PMI)为49%,较上月下降0.4个百分点,连续3个月小幅下降。从指数的结构变化来看,经济运行基本平稳,企业生产活动持稳运行,新动能继续稳定增长。但出口受季节性影响回落明显,原材料与产成品价格指数差有所扩大。从指数全年走势来看,经济呈现稳定恢复、结构向好发展态势。2024年经济有望继续回升向好。

企业生产活动持稳运行,较好实现“量的合理增长”。12月份,在我国供应链稳定运行的支撑下,制造业企业生产活动仍保持相对稳定,生产指数为50.2%,虽较上月下降0.5个百分点,仍保持在50%以上,且连续7个月运行在扩张区间,显示2023年下半年以来制造业生产持续保持适度上升,较好实现产品数量的合理增长。

新动能继续稳定增长,持续推进“质的有效提升”。12月份,我国装备制造业和高技术制造业继续稳定增长,装备制造业PMI为50.2%,虽较上月下降超过1个百分点,仍保持在50%以上,且全年除7月份外,其他月份指数都运行在扩张区间。高技术制造业PMI为50.3%,较上月下降0.9个百分点,仍保持在50%以上,且高技术制造业PMI全年均值高于50%。尤为突出的是,装备制造业和高技术制造业的生产指数全年均值都明显高于制造业生产指数全年均值,表明2023年以来我国供给侧结构性改革继续深化,新动能保持稳定较快增长,持续推进经济质量的有效提升。

出口受季节性影响回落明显。12月份,国外市场需求收缩较为突出,由于欧美消费市场备货季节性放缓、国外主要经济体压力加大以及红海局势紧张等因素影响,制造业企业出口需求有所减少,新出口订单指数为45.8%,较上月下降0.5个百分点,创2023年以来最低水平。分行业来看,装备制造业、高技术制造业和消费品制造业的新出口订单指数较上月均有比较明显的下降。外需回落带动制造业市场需求整体有所偏紧,新订单指数为48.7%,较上月下降0.7个百分点。分行业来看,上月运行态势较好的装备制造业和高技术制造业市场需求增速稳中趋缓,两个行业的新订单指数都较上月有所回落,仍都保持在扩张区间。消费品制造业市场需求在连续4个月增长后有所下降,行业新订单指数下降至50%以下。企业调查显示,反映市场需求不足的制造业企业比重为60.8%,较上月上升0.2个百分点,连续3个月上升,当前我国经济回升动力有所偏弱。

原材料与产成品价格指数差有所扩大。12月份,由于红海局势紧张冲击全球供应链,导致国际贸易在一定程度上受阻,国际大宗商品市场价格上涨。加上积极的稳经济政策对市场信心有较好提振,产业链前端较快做出反应。我国制造业原材料价格在采购量收缩的情况下仍加快上升,购进价格指数为51.5%,较上月上升0.8个百分点,结束了连续2个月的下行态势。但产品销售价格由于需求端偏弱而加快下降,出厂价格指数为47.7%,较上月下降0.5个百分点。比较来看,制造业原材料与产成品价格指数差有所扩大。

回顾2023年,制造业PMI全年均值为49.9%,高于2022年全年均值0.8个百分点。从指数年内走势来看,制造业PMI在一季度运行在50%以上的较好水平,显示在疫情影响消退后经济快速恢复,二季度指数较快回落,显示在积压需求快速释放后经济回升势头有所放缓,三、四季度指数均值运行在49.5%左右的水平,显示在各地积极落实稳经济促增长等政策措施的带动下,我国经济保持相对稳定运行。结合制造业PMI和四大行业PMI走势来看,全年经济呈现稳定恢复、结构向好发展态势。

展望2024年,我国经济或仍将面临一段时期的需求不足、动能偏弱问题,一方面国内需求全面释放仍需时间,二是在全球经济压力和国际供应链结构性变化的情况下出口将面临下行压力。但经济向好运行的基础较为坚实,一是我国有坚实的超大规模市场和强大生产能力优势,仍是全球供应链价值链中至关重要的一环;二是各项稳经济、促增长、优结构政策措施不断取得成效;三是市场预期稳中趋好,12月生产经营活动预期指数为55.9%,连续3个月上升,且2023年下半年生产经营活动预期指数均值高于上半年均值和2022年下半年均值,显示企业信心不断提振。在推进科技创新发展、着力扩大国内需求、促进民营经济发展、扩大高水平对外开放等工作的全面落实下,2024年经济有望继续回升向好。

最新数据